I et nyt bindende svar kunne Skatterådet bekræfte, at spørgeren skulle anses som næringsdrivende med køb og salg af kryptokunst, og at vederlaget, som blev betalt i kryptovaluta, skulle beskattes og værdiansættes på det tidspunkt, hvor vederlaget blev modtaget.

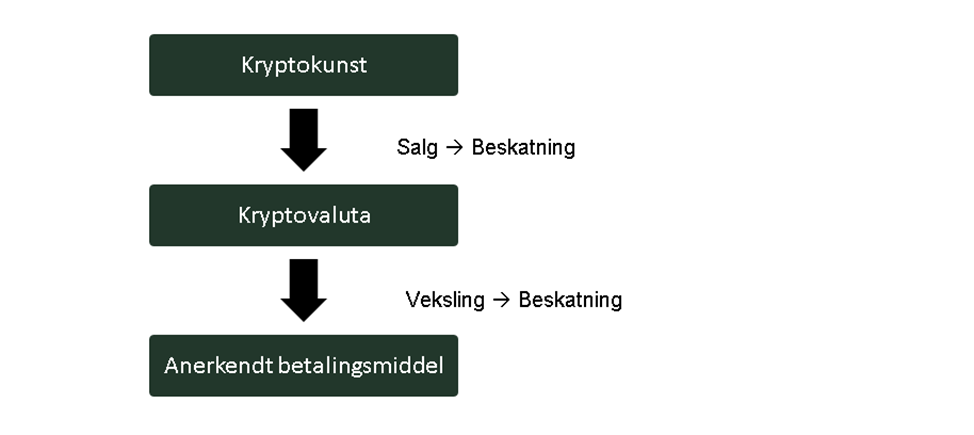

Kryptokunst er en form for digital kunst, som ikke findes i fysisk form, men derimod som digitale filer. Værkerne består af unikke filer, der ikke kan kopieres (non-fungible tokens), som gør det umuligt at forfalske. Når der sælges et stykke kryptokunst (non-fungible token), sker vederlæggelsen i kryptovaluta. Bliver man anset for næringsdrivende med køb og salg af kryptokunst, vil man derfor blive beskattet i tre led (i) gevinst ved salg af kryptokunst, (ii) en potentiel kursstigning ved salg af kryptovaluta og (iii) indtægter fra royalties.

Spørgsmålet i et nyt bindende svar var, om den pågældende kunstner var næringsdrivende, og hvornår denne erhvervede ret til vederlæggelsen (retserhvervelsestidspunktet). Skatterådet fastslog, at kryptokunst skulle beskattes på aftaletidspunktet, dvs. tidspunktet hvor vederlæggelsen (kryptovalutaen) overføres til kunstnerens wallet. Uanset at kunstneren ikke i sig selv er næringsdrivende med køb og salg af kryptovaluta, men alene med salg af kryptokunst, så vil det usædvanlige betalingsmiddel blive anset som vederlagsnæring. Kunstneren skal herefter yderligere beskattes af en potentiel kursstigning på kryptovalutaen i perioden efter erhvervelsen.

Der kan opstå den udfordring, at når der sker en beskatning på det tidspunkt, hvor kryptokunstneren eller kryptokunsthandleren ombytter/sælger sin kryptokunst for kryptovaluta, så vil kunstneren risikere at skulle beskattes, før der veksles til en anerkendt valuta (fiat-valuta), og således før vedkommende har likvide midler til at betale et eventuelt skattetilsvar. Kunstneren skal derfor veksle kryptovalutaen til fiat-valuta for at finansiere skattetilsvaret.

Dette kan for det første være uhensigtsmæssigt for den erhvervsdrivende, som nu skal nedbringe omfanget af kryptovaluta i stedet for at ”lade det arbejde”. Fra et investeringsperspektiv betyder det, at man ikke kan nyde godt af sneboldeffekten. For den uopmærksomme kan resultatet blive, at hvis kunstneren ikke veksler kryptovalutaen til fiat-valuta straks efter handlen, så risikerer denne, at kryptovalutaen vil være faldet betragteligt efter udgangen af indkomståret, og at der herefter ikke vil være midler til at betale den skyldige skat. Det vil således ikke være muligt at fratrække underskuddet fra det efterfølgende indkomstår i gevinsten fra det forudgående indkomstår.

Det er derfor vigtigt, at man, som sælger af kryptokunst, er opmærksom på, at der ved salg af kryptokunst udløses en beskatning, selvom der er tale om en ombytning til kryptovaluta.

Skatterådet tog i det bindende svar ikke stilling til, om der skulle betales moms af kryptokunst, da der ikke var spurgt hertil.

Man kan dog stille sig selv det spørgsmål, om en næringsdrivende, som den i sagen omhandlede, ikke også må anses som en momspligtig erhvervsdrivende. Spørgsmålet er herefter om salg af kryptokunst skal kvalificeres som levering af varer eller levering af ydelser og ikke mindst om kryptokunst er ”kunst” i momsmæssig henseende?

Svarene er afgørende, da levering af kunst som en vare vil medføre, at kunstneren alene skal betale 5 pct. i moms, jf. momslovens § 30, stk. 4.

Er der derimod tale om levering af en kunstydelse, vil salget være fritaget for moms i henhold til momslovens § 13, stk. 1, nr. 7. Retspraksis peger mest i retning af, at der er tale om levering af en ydelse.

Bachmann/partners rådgiver i skatte- og momssager med kryptovaluta. Står du i en lignende situation, er du velkommen til at kontakte os.

For yderligere information kontakt gerne Christian Bachmann på tlf. 30 30 45 21 / chb@bachmann-partners.dk, Ann Rask Vang på tlf. 20 94 78 21 / ava@bachmann-partners.dk eller Peter Hansen på tlf. 40 32 35 35 / pha@bachmann-partners.dk.